咨询电话:400-007-9000,13501208501(马老师)

探索篇:国企股权激励案例剖析

发布时间:2020-10-21 17:51 文章来源:华夏基石 作者:陈子让 点击:次

“一个行动胜过一打纲领”,推动国企股权激励最终还是要企业落到实处,制订相应政策并在企业中推行。对于实施结果,实践是检验真理的唯一标准。

海康威视:“捆绑”核心人才共同谋发展

杭州海康威视数字技术股份有限公司(以下简称海康威视)成立于2001年11月30日,是一家专业从事安防视频监控产品研发、生产和销售的高科技国有企业,于2010年5月28日在深交所中小板上市(股票代码:002415)。截至2019年2月22日总市值达到3281亿元。海康威视的总市值在所有中小板上市的企业中常年稳坐前三宝座,可以说是整个中小板的招牌和各中小板上市公司的模范。

如果说华为的中长期激励机制是非上市公司中实施的最为成功的案例,那海康威视被视作所有A股上市央企中把股权激励这一重量级的激励“武器”运用到了极致的说法就不为过。

公司于2012年、2014年、2016年实施了三期限制性股票激励计划,总计授予对象近5000人次;并于2016年实施核心员工跟投创新业务机制(见图1)。激励计划覆盖了从高管、中层到基层管理人员及业务骨干的核心人才队伍,并且以业务骨干作为主要激励对象。2016年,公司落地实施核心员工跟投创新业务机制,员工成立的跟投平台成为萤石网络、海康汽车技术、海康机器人及其他创新业务的股东,广大核心员工成为与公司创新业务共担风险、共享收益的事业合伙人,极大地激发员工创业拼搏的激情。

公司三期股权激励计划在各要素设计上,体现了不断提升和与时俱进的宗旨。在定人方面,激励范围逐渐扩大,从首期涉及633人(占员工比例7.8%),到第二期1181人(占员工比例9.9%),再到2016年12月底的第三期股权激励计划中涉及了2990人(占员工比例14.9%)。激励覆盖的层面之广、人数之多,在实施股权激励的A股上市公司中可谓首屈一指,相对应的权益授予总量也是不断扩大。

更值得注意的是,连续三期都采用限制性股票作为激励工具,在授予及解锁的业绩考核指标设置上门槛均较高,正是如此才让国资委能够下大决心进行批复。

海康威视三期的股权激励方案为每两年实施一次股权激励计划,滚动式多次授予的方式保障了企业长期激励制度的健全和完善,保证了符合条件的企业员工都有机会参与到公司的股权激励计划中来。限制性股票的折价授予,保证了激励对象解锁后的套利空间,业绩考核指标的不断提升,也保证了方案实施的效果。

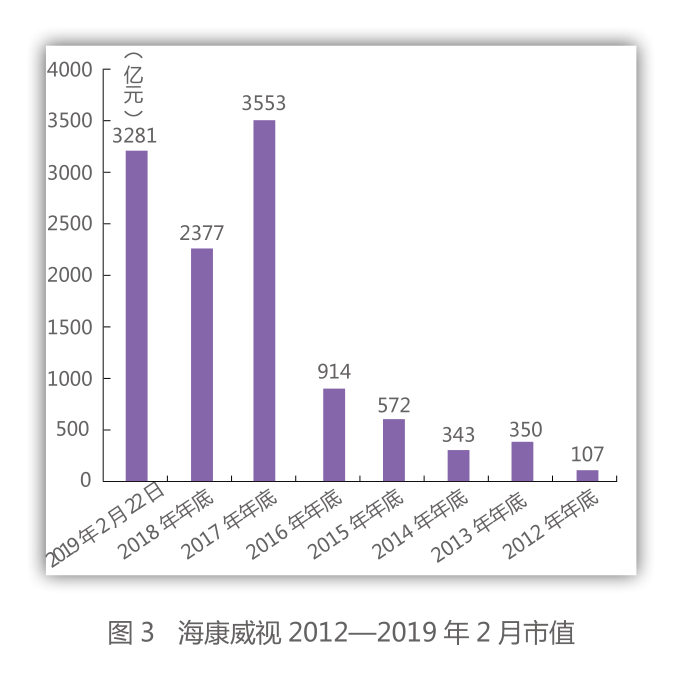

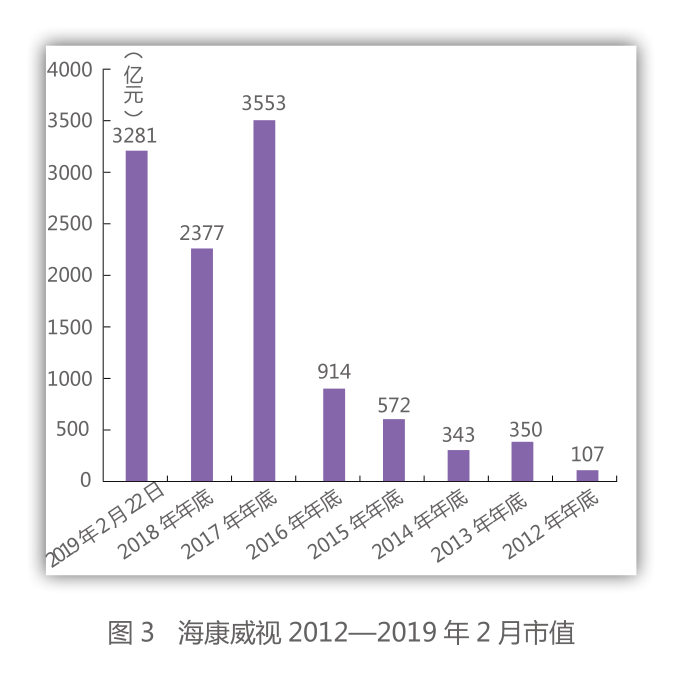

在股权激励实施的期间,无论是财务数据还是市值表现,海威康视都表现出了飞跃式的提升。从2012年开始实施股权激励到2018年的6年时间,海威康视的营业收入是过去的近7倍、净利润约为过去的5倍,市值整整扩大了近33倍(见图2、图3)。

综上可以看出海康威视内外兼修,公司通过股权激励计划的实施真正捆绑了各业务板块员工的利益,增强员工对公司的忠诚度,更是实现了股东的利益最大化。

海康威视在人才留存上也体现了极大地吸引力,截至2019年年初,其全球员工总数达到2.5万余人,其中研发人员近50%,专利(含专利申请)超1200项,软件著作权超400项。在公司一步一个脚印地茁壮成长中,股权激励计划的制订和实施功不可没。

国元证券:用回购股票方式为员工承担持股成本

证券行业是人力资本最为集中的行业之一,对于人才和技术的依赖性非常强,人才的稳定是金融行业持续发展的根本性保障。随着国内金融行业对外开放程度的不断加深,市场竞争日益激烈,引入股权激励等长期激励机制对券商的意义重大。

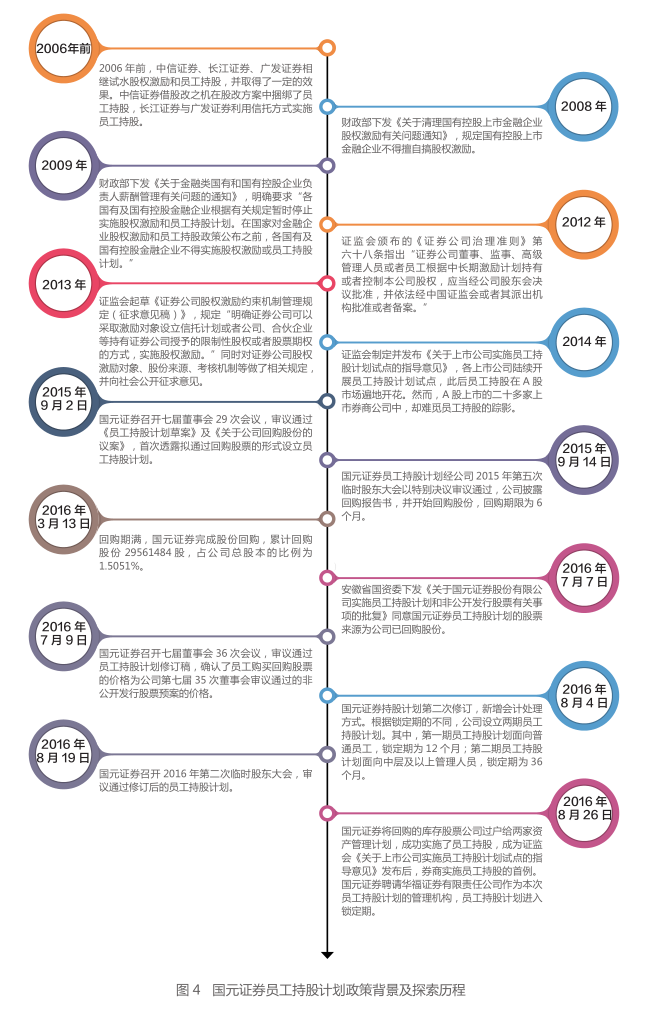

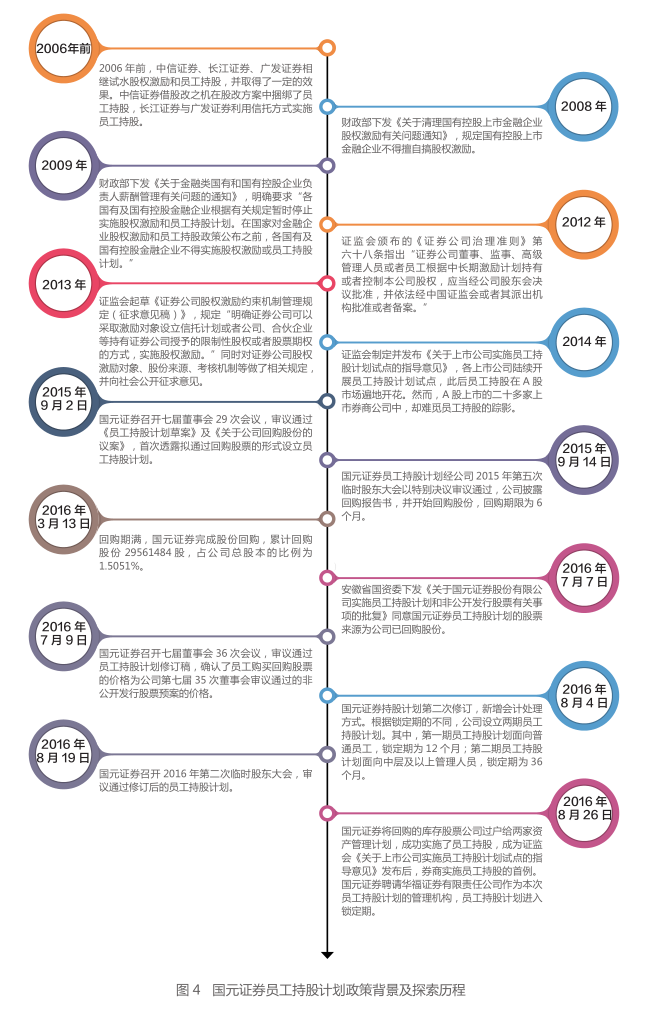

1.国元证券员工持股计划政策背景及探索历程(见图4)

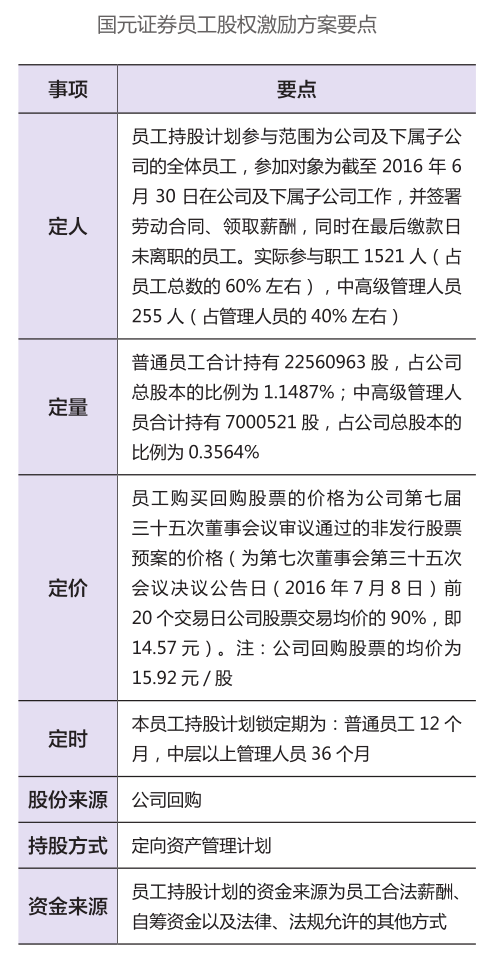

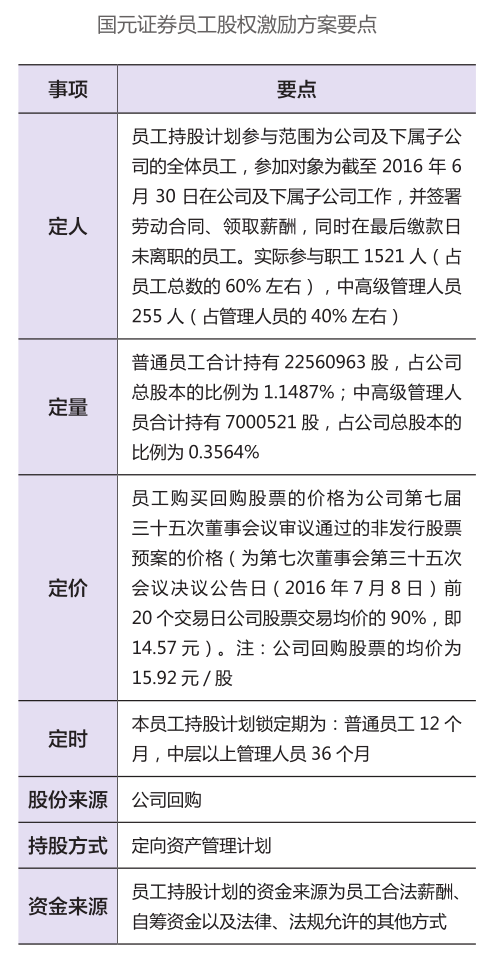

2. 国元证券员工股权激励方案要点(见下表)

根据国元证券2015年年报显示,员工总人数为3060人,实际参与激励计划的为1776人,占比高达58%。券商中最多的是经济业务人员,而作为一线的基层员工参与激励较为少见,所以国元证券的这一股权激励计划最大特点是覆盖到基层员工。

员工持股计划合计持股占公司总股本的1.5%,其中,普通员工人均出资约22万元,对应人均持股约1.5万股;中高级管理人员人均出资约40万元,对应人均持股2.7万股。公司高级管理人员出资普遍在200万元以上,最高的为董事长,出资354万元,对应约24万股,超过了其2015年年薪257.29万元。

国元证券披露员工持股计划时正值股市低迷时期。2015年7月8日,中国证券监督管理委员会(以下简称“中国证监会”)发布通知,要求上市公司结合公司实际情况,制定包括但不限于大股东增持、董监高增持、公司回购股份、员工持股计划、股权激励等维护公司股价的具体方案;2015年8月31日,中国证监会、国务院国资委等四部委下发《证监会 财务部 国资委 银监会关于鼓励上市公司兼并重组、现金分红及回购股份的通知》(证监发〔2015〕61号),通知大力支持上市公司回购股份;2015年8月底,中国证监会召开维护资本市场稳定专题工作会议,会议鼓励上市券商回购股份用于员工持股计划。国元证券随即就响应了号召,于9月初就公告了回购股份的方案。

回购股份往往会使目标公司库存股票过多,一方面不利于公司筹资,另一方面也会影响公司资金的流动性。券商历来都有“三年不开张,开张吃三年”的说法,2015年正是继2007年牛市后的又一个业绩高点,而国元证券的经济业务在一轮牛市创历史新高,因此账面存在大量的现金。

因此回购股份的计划,不会对公司的盈利能力产生不利影响。且锁定期只要12个月,而定增式员工持股的锁定期至少为三年。

3.国元证券激励方案的“一举两得”

一方面,国元证券在股价低点回购股票,赚足了便宜。回购期间,公司采用集中竞价交易方式累计回购股份29561484股,占公司总股本的比例为1.5051%,支付的总金额约为4.7亿元(含交易费用),回购成本的均价约为15.92元。

另一方面,公司将股票过户给员工的价格也很便宜,在回购股份开始将近一年时,巧遇非公开发行。公司董事会激励价格与非公开发行价格一致,约为市场价格的9折,为14.57元,并且成功拿到了国资委的批复。而实际过户时,股价已涨到20.82元,员工的成本大约相当于过户当日市场价格的7折。

事实上,国元证券并非第一家公告A股员工持股的券商,海通证券2015年7月21日审议通过《关于设立公司员工持股计划草案的议案》,比国元证券早了两个月,而遗憾的是,海通证券H股类别股东会未能审议通过该计划。

国元证券的第一大股东为安徽国元控股(集团)有限责任公司,安徽省国资委持有国元集团100%的股权,为国元证券实际控制人。2016年7月7日,安徽省国资委下发《关于国元证券股份有限公司实施员工持股计划和非公开发行股票有关事项的批复》同意公司员工持股计划的股票来源为公司已回购股份。

安徽省国资委在关键的节点给了公司一臂之力。

因此,审视国元证券的员工持股计划成功实施,具有一定的偶然性,所谓机遇,需要内部和外部条件的同时配合。

对内而言,持股计划需要具备可操作性。首先要让员工看到可预见的收益,同时尽量减少持股的风险,设法提高员工的参与积极性。尤其是对于国有企业,尚且无法像民营企业那样自由地获得融资杠杆和由大股东提供“兜底”保障时,降低持股的成本,有效构筑“安全垫”就显得格外重要。在二级市场股价低迷时,响应证监会的号召,采用公司回购股份的方法实在是“一举两得”。

对外而言,持股计划必须得到监管部门的支持。对于各地方国有控股金融机构而言,由于不同地区的监管机构存在着历史背景、发展阶段、意识观念、改革力度的差异,因此可能导致会有不同的结果。

对于在A股上市的国有控股券商或其他金融企业,可以积极效仿国元证券,尝试推出员工持股计划。一方面,努力降低持股成本,除了降低公司获得股份的成本外,也可采用按年度从税后利润中提取激励基金等方式,为员工承担部分的持股成本;另一方面,应时刻关注政策的新动向,积极与国资监管部门沟通协商,扫除员工持股的障碍和不确定因素。

海康威视:“捆绑”核心人才共同谋发展

杭州海康威视数字技术股份有限公司(以下简称海康威视)成立于2001年11月30日,是一家专业从事安防视频监控产品研发、生产和销售的高科技国有企业,于2010年5月28日在深交所中小板上市(股票代码:002415)。截至2019年2月22日总市值达到3281亿元。海康威视的总市值在所有中小板上市的企业中常年稳坐前三宝座,可以说是整个中小板的招牌和各中小板上市公司的模范。

如果说华为的中长期激励机制是非上市公司中实施的最为成功的案例,那海康威视被视作所有A股上市央企中把股权激励这一重量级的激励“武器”运用到了极致的说法就不为过。

公司于2012年、2014年、2016年实施了三期限制性股票激励计划,总计授予对象近5000人次;并于2016年实施核心员工跟投创新业务机制(见图1)。激励计划覆盖了从高管、中层到基层管理人员及业务骨干的核心人才队伍,并且以业务骨干作为主要激励对象。2016年,公司落地实施核心员工跟投创新业务机制,员工成立的跟投平台成为萤石网络、海康汽车技术、海康机器人及其他创新业务的股东,广大核心员工成为与公司创新业务共担风险、共享收益的事业合伙人,极大地激发员工创业拼搏的激情。

公司三期股权激励计划在各要素设计上,体现了不断提升和与时俱进的宗旨。在定人方面,激励范围逐渐扩大,从首期涉及633人(占员工比例7.8%),到第二期1181人(占员工比例9.9%),再到2016年12月底的第三期股权激励计划中涉及了2990人(占员工比例14.9%)。激励覆盖的层面之广、人数之多,在实施股权激励的A股上市公司中可谓首屈一指,相对应的权益授予总量也是不断扩大。

更值得注意的是,连续三期都采用限制性股票作为激励工具,在授予及解锁的业绩考核指标设置上门槛均较高,正是如此才让国资委能够下大决心进行批复。

海康威视三期的股权激励方案为每两年实施一次股权激励计划,滚动式多次授予的方式保障了企业长期激励制度的健全和完善,保证了符合条件的企业员工都有机会参与到公司的股权激励计划中来。限制性股票的折价授予,保证了激励对象解锁后的套利空间,业绩考核指标的不断提升,也保证了方案实施的效果。

在股权激励实施的期间,无论是财务数据还是市值表现,海威康视都表现出了飞跃式的提升。从2012年开始实施股权激励到2018年的6年时间,海威康视的营业收入是过去的近7倍、净利润约为过去的5倍,市值整整扩大了近33倍(见图2、图3)。

综上可以看出海康威视内外兼修,公司通过股权激励计划的实施真正捆绑了各业务板块员工的利益,增强员工对公司的忠诚度,更是实现了股东的利益最大化。

海康威视在人才留存上也体现了极大地吸引力,截至2019年年初,其全球员工总数达到2.5万余人,其中研发人员近50%,专利(含专利申请)超1200项,软件著作权超400项。在公司一步一个脚印地茁壮成长中,股权激励计划的制订和实施功不可没。

国元证券:用回购股票方式为员工承担持股成本

证券行业是人力资本最为集中的行业之一,对于人才和技术的依赖性非常强,人才的稳定是金融行业持续发展的根本性保障。随着国内金融行业对外开放程度的不断加深,市场竞争日益激烈,引入股权激励等长期激励机制对券商的意义重大。

1.国元证券员工持股计划政策背景及探索历程(见图4)

2. 国元证券员工股权激励方案要点(见下表)

根据国元证券2015年年报显示,员工总人数为3060人,实际参与激励计划的为1776人,占比高达58%。券商中最多的是经济业务人员,而作为一线的基层员工参与激励较为少见,所以国元证券的这一股权激励计划最大特点是覆盖到基层员工。

员工持股计划合计持股占公司总股本的1.5%,其中,普通员工人均出资约22万元,对应人均持股约1.5万股;中高级管理人员人均出资约40万元,对应人均持股2.7万股。公司高级管理人员出资普遍在200万元以上,最高的为董事长,出资354万元,对应约24万股,超过了其2015年年薪257.29万元。

国元证券披露员工持股计划时正值股市低迷时期。2015年7月8日,中国证券监督管理委员会(以下简称“中国证监会”)发布通知,要求上市公司结合公司实际情况,制定包括但不限于大股东增持、董监高增持、公司回购股份、员工持股计划、股权激励等维护公司股价的具体方案;2015年8月31日,中国证监会、国务院国资委等四部委下发《证监会 财务部 国资委 银监会关于鼓励上市公司兼并重组、现金分红及回购股份的通知》(证监发〔2015〕61号),通知大力支持上市公司回购股份;2015年8月底,中国证监会召开维护资本市场稳定专题工作会议,会议鼓励上市券商回购股份用于员工持股计划。国元证券随即就响应了号召,于9月初就公告了回购股份的方案。

回购股份往往会使目标公司库存股票过多,一方面不利于公司筹资,另一方面也会影响公司资金的流动性。券商历来都有“三年不开张,开张吃三年”的说法,2015年正是继2007年牛市后的又一个业绩高点,而国元证券的经济业务在一轮牛市创历史新高,因此账面存在大量的现金。

因此回购股份的计划,不会对公司的盈利能力产生不利影响。且锁定期只要12个月,而定增式员工持股的锁定期至少为三年。

3.国元证券激励方案的“一举两得”

一方面,国元证券在股价低点回购股票,赚足了便宜。回购期间,公司采用集中竞价交易方式累计回购股份29561484股,占公司总股本的比例为1.5051%,支付的总金额约为4.7亿元(含交易费用),回购成本的均价约为15.92元。

另一方面,公司将股票过户给员工的价格也很便宜,在回购股份开始将近一年时,巧遇非公开发行。公司董事会激励价格与非公开发行价格一致,约为市场价格的9折,为14.57元,并且成功拿到了国资委的批复。而实际过户时,股价已涨到20.82元,员工的成本大约相当于过户当日市场价格的7折。

事实上,国元证券并非第一家公告A股员工持股的券商,海通证券2015年7月21日审议通过《关于设立公司员工持股计划草案的议案》,比国元证券早了两个月,而遗憾的是,海通证券H股类别股东会未能审议通过该计划。

国元证券的第一大股东为安徽国元控股(集团)有限责任公司,安徽省国资委持有国元集团100%的股权,为国元证券实际控制人。2016年7月7日,安徽省国资委下发《关于国元证券股份有限公司实施员工持股计划和非公开发行股票有关事项的批复》同意公司员工持股计划的股票来源为公司已回购股份。

安徽省国资委在关键的节点给了公司一臂之力。

因此,审视国元证券的员工持股计划成功实施,具有一定的偶然性,所谓机遇,需要内部和外部条件的同时配合。

对内而言,持股计划需要具备可操作性。首先要让员工看到可预见的收益,同时尽量减少持股的风险,设法提高员工的参与积极性。尤其是对于国有企业,尚且无法像民营企业那样自由地获得融资杠杆和由大股东提供“兜底”保障时,降低持股的成本,有效构筑“安全垫”就显得格外重要。在二级市场股价低迷时,响应证监会的号召,采用公司回购股份的方法实在是“一举两得”。

对外而言,持股计划必须得到监管部门的支持。对于各地方国有控股金融机构而言,由于不同地区的监管机构存在着历史背景、发展阶段、意识观念、改革力度的差异,因此可能导致会有不同的结果。

对于在A股上市的国有控股券商或其他金融企业,可以积极效仿国元证券,尝试推出员工持股计划。一方面,努力降低持股成本,除了降低公司获得股份的成本外,也可采用按年度从税后利润中提取激励基金等方式,为员工承担部分的持股成本;另一方面,应时刻关注政策的新动向,积极与国资监管部门沟通协商,扫除员工持股的障碍和不确定因素。